USA im Aggressionsmodus – ein Zeichen von Stärke oder Schwäche?

16.05.2019

Der Euro eröffnet heute gegenüber dem USD bei 1.1210 (07:12 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,1178 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 109.46. In der Folge notiert EUR-JPY bei 122.70. EUR-CHF oszilliert bei 1.1301.

Hätte ich Ihnen das Auftreten der USA in der internationalen Arena vor zehn Jahren prognostiziert, das Sie heute erleben dürfen, wäre ich von Ihnen als Phantast klassifiziert worden. Die Form der Aggression, die die Welt seitens der USA erlebt, ist spektakulär und in der Nachkriegsphase einmalig.

Sie richtet sich mittlerweile gegen das Organigramm, das die Macht der USA ausdrückte, ob IWF, Weltbank (gegründet in Bretton Woods 1944) oder auch Gatt/WTO, um Beispiele zu benennen. Ist das ein Zeichen von innerer Stärke oder innerer Schwäche?

Die in der Weltwirtschaft rückläufige Bedeutung der USA (von circa 30 % Anteil auf weniger als 15 % am Welt-BIP) scheint die aktuelle US-Administration dazu zu verleiten, zum Machterhalt die multilateralen Formate zu zerlegen, um in bilateralen Auseinandersetzungen das immer noch erhebliche Gewicht der US-Wirtschaft zu nutzen, eigene Ziele durchzusetzen.

Das funktioniert gegen Länder wie Kanada oder Mexiko mit Anteilen am Welt-BIP von jeweils circa zwei Prozent. Es würde auch bei dem UK funktionieren, wenn Farage & Co. sich mit ihren Plänen durchsetzen würden. Good luck UK! Es verfängt aber nicht gemäß Plan bezüglich China, das einen Anteil von 19% am Welt-BIP hat. Hinsichtlich Potenz und Kultur lässt sich China nicht in der Form Kanadas oder Mexikos kujonieren.

In diesem Handelskonflikt sind zwei Ebenen zu erkennen und zu bewerten. Die quantitative Seite lässt sich klar an Zahlen erfassen. Die Kosten der US-Zölle bezahlen US-Unternehmen und US-Verbraucher. Bei 500 Mrd. Importen und einem im Raum stehenden Zoll von 25 % auf alle Importe der USA aus China reden wir von 125 Mrd. USD an Belastungen, die den Investitionsstandort USA untergraben.

Deswegen warnen US-Unternehmerverbände laut und vernehmlich vor dieser Politik und reden über Produktionsstättenverlagerungen aus den USA bei Fortführung dieser Politik. Dieses Resultat der Verlagerung von Produktionsstätten aus den USA stünde im diametralen Widerspruch zu den Zielen, die Trump vorgibt zu verfolgen, nämlich Investitionen anzulocken, um US-Kapitalstock aufzubauen.

China hat in den letzten zwölf Monaten Gegenmaßnahmen im Volumen von circa 640 Mrd. USD getroffen. Sie gliedern sich in fiskalische Maßnahmen (300 Mrd. USD Steuerentlastung), in geldpolitische Maßnahmen (Senkung Mindestreservesätze) und strukturelle Maßnahmen, die das Potentialwachstum Chinas und der Weltwirtschaft ex USA positiv beeinflussen. Zu diesen Maßnahmen gehören sportliche Senkungen von Import- und Exportzöllen. Die Investitionsbedingungen in China wurden massiv entschärft. So bauen Tesla und BASF jetzt Werke ohne chinesische Zwangsbeteiligung.

Vor diesem Hintergrund der Fakten und den Erkenntnissen der Grenznutzenlehre ist erkennbar, dass die USA an Investitionsattraktivität faktisch verliert, während China deutlich gewinnt (Hintergrund Senkung BIP-Prognose der USA und Erhöhung der BIP-Prognose Chinas durch IWF per April 2019).

Die Märkte, die immer noch vom Westen (New York/London) in der Preisfindung dominiert werden, haben ein anderes Diskontierungsbild zu Lasten Chinas und zu Gunsten der USA geliefert. Diese Asymmetrie wird sich dank der Kräfte des normativ Faktischen auflösen. Es ist nicht die Frage des „ob“, sondern lediglich die Frage des „wann“. Narrative haben am Ende immer einen recht überschaubaren „Cash-Flow“. „Food for thought!“

Die qualitativen Aspekte sind in meinen Augen aber noch bedeutender, denn Vertrauen in Politik ist die unbezahlbare Währung für nachhaltige Investition! Ist die US-Politik für Unternehmen, die in den USA ansässig sind, noch berechenbar? Wie sicher ist der Standort USA, wenn ich aus den USA heraus exportieren will? Gibt es morgen Handelsbeschränkungen nicht nur für Syrien, Russland, Venezuela oder Kuba, sondern auch für die EU und andere Länder, deren politischen Eliten sich nicht auf erste Anforderung den Zielen der USA unterordnen und damit ihre eigene Souveränität und Selbstbestimmung missachteten (Themen Marktzugang, Kosten)?

Wie sicher ist die Planung der Cash-Flows bei zukünftigen Investitionen in den USA? Diese Frage richte ich auch konkret an die deutschen Großkonzerne, die auf ersten Druck der US-Administration recht willfährig reagierten.

Wie erfolgreich sind eigentlich deutsche Konzerne mit ihren Aktivitäten in den USA? Ich denke an Daimler/Chrysler, ich denke an Volkswagen oder an Bayer. Der qualitative Aspekt untergräbt die zukünftige Rolle des Investitionsstandorts USA in meinen Augen stärker als der derzeitige quantitative Aspekt.

Wir kommen an dieser Stelle auf einen Punkt der bilateralen Beziehungen zwischen den USA und der EU. Die USA attackieren die Pläne der EU bezüglich des europäischen Verteidigungsfonds. Man will Änderungen, ansonsten wurden Sanktionen angedroht. Wir verzichten an dieser Stelle auf eine Kommentierung.

Bezüglich der Europawahl sei gewarnt. Wer in nationaler Kleinteiligkeit mit Beratung der antieuropäischen Parteien der EU durch Stephen Bannon sein Heil suchen will, gewinnt oder verliert Zukunft? Wem hätte man sich bei Zerfall Europas unterzuordnen? „Food for thought!“

Datenpotpourri der letzten 24 Stunden:

Kontinentaleuropa konnte überzeugen:

Das BIP der Eurozone legte im ersten Quartal im Quartalsvergleich um 0,4 % zu. Im Jahresvergleich kam es zu einem Anstieg um 1,2 %.

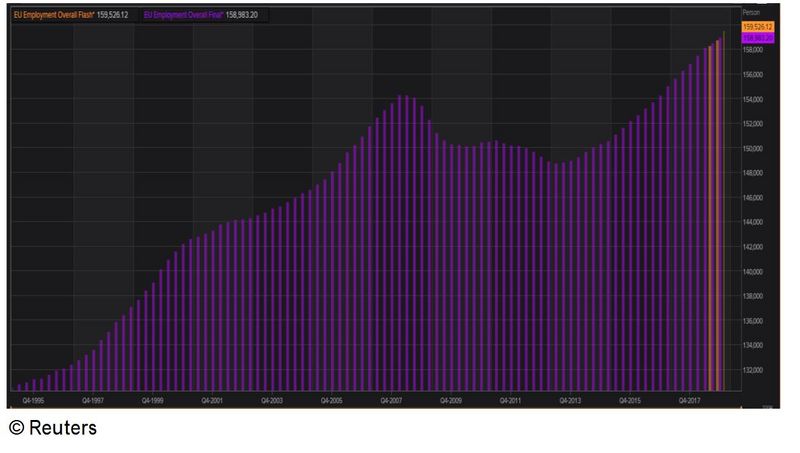

Die Beschäftigung in der Eurozone nahm im ersten Quartal 2019 um 550.000 auf 159.526.000 Jobs zu. Das war ein neuer Rekordwert in der Historie der Eurozone. Das ist das Resultat kontinentaleuropäischer Solidarität!

USA: Holt die Politik die Wirtschaft ein?

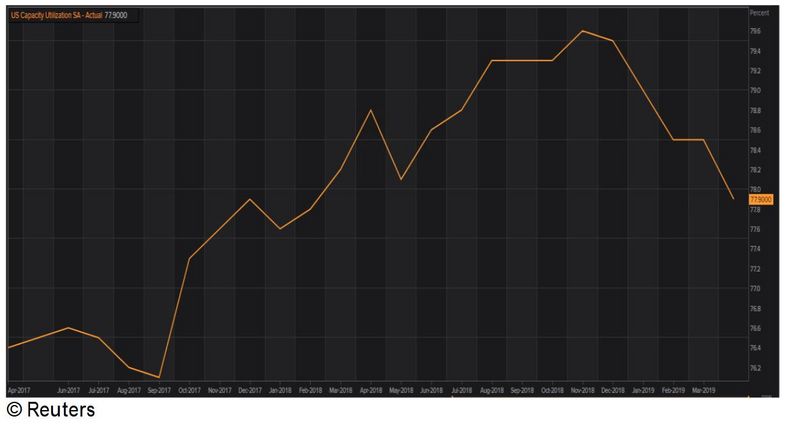

Unerwartet sanken die Einzelhandelsumsätze per Berichtsmonat April in den USA im Monatsvergleich um 0,2 %. Die Prognose lag bei +0,2 %. Im Jahresvergleich sank die Rate des Anstiegs (nicht inflationsbereinigt) von 3,76 % auf 3,12 %. Die US-Industrieproduktion enttäuschte gleichfalls per April mit einem Rückgang um 0,5 % im Monatsvergleich (Prognose 0,0 %). In der Folge sank die Kapazitätsauslastung von 78,5 % auf 77,9 % (Prognose 78,7 %) und markierte das niedrigste Niveau seit Februar 2018.

Positiv ist anzumerken, dass der NAHB-Housing Market Index per Mai von 63 auf 66 Punkte zulegte. Der New York Fed Manufacturing Index per Mai setzte mit einem Anstieg von 10,10 auf 17,80 Zähler einen zusätzlichen positiven Akzent.

Zusammenfassend ergibt sich ein Szenario, das eine neutrale Haltung in der Währungsrelation EUR/USD favorisiert. Erst ein Ausbruch aus der Bandbreite 1.1100-1.1400 eröffnet neue Opportunitäten.

Viel Erfolg!